今回はDEX(分散型取引所)について解説していきます。DEXについて調べるといろんな専門用語が出てきて、わかりづらいと感じる人もいると思うので、DEXについての基礎知識や専門用語、そのほかインパーマネントロスについても解説していきます。

DEXについて理解することで

- LPを作ることが理解できる

- DEXの独自トークンを持つメリットを理解できる

- イールドファーミングの仕組みを理解できる

- DeFiが何故すごいと言われているのか理解できる

など、この先仮想通貨を運用していく上でのメリットがたくさんあるのでぜひ最後まで読んでいただけたらと思います。

DEX(分散型取引所)とは?

DEXとはDecentralized Exchangeの略で、分散型取引所のことを言います。分散型取引所とは取引の管理を中心に入って行う運営会社がなく、ユーザー同士が繋がり取引が行われている取引所のことを言います。

ユーザー同士が直接仮想通貨を取引できるので、取引するまでの時間や金銭的なコストを抑えられることができます。中央に母体となる管理会社がいないことで、人件費やその他経費、手数料が安く抑えることができ、CEX(中央集権取引所)より利用しやすい特徴があります。

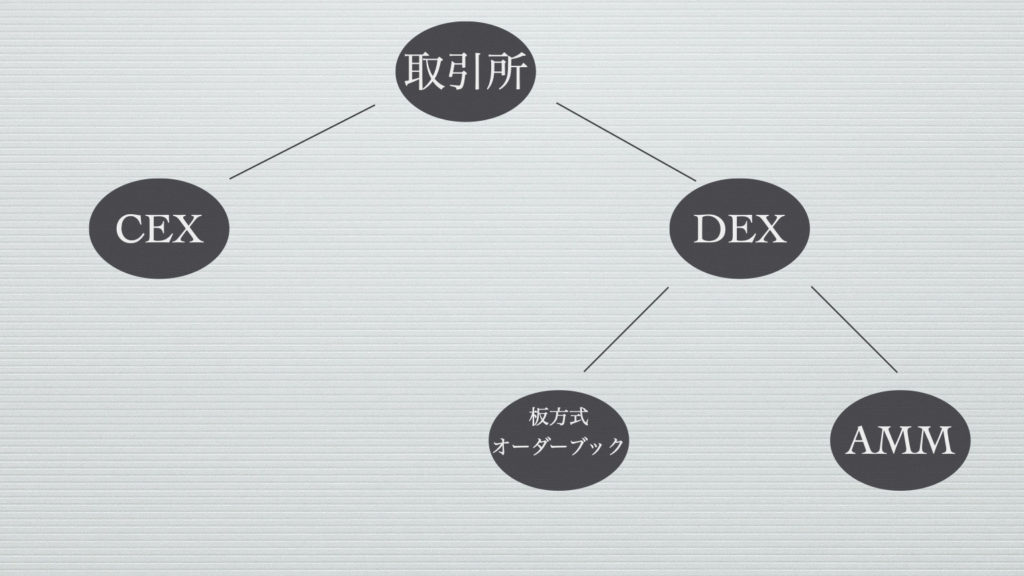

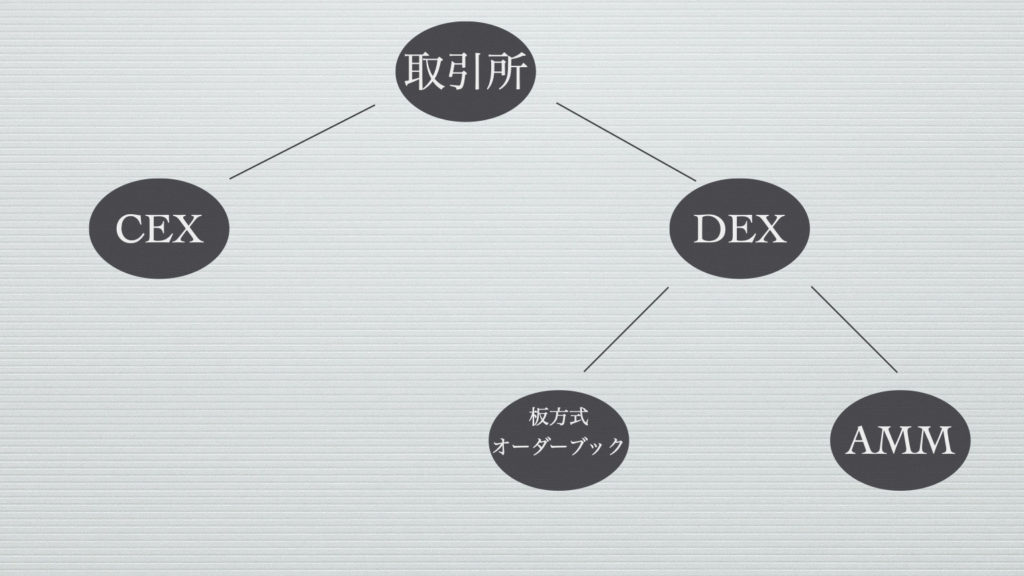

そしてDEX以外にも、取引所の種類はいくつかあり、「CEX」「DEX」「板方式(オーダーブック方式)」「AMM」に分類されます。それぞれの取引所の位置付けは下の図のようになります。

まず取引所の種類を大きく分けると「CEX」と「DEX」の2種類があります。

そしてさらにDEXは「板方式」と「AMM」の2種類に分かれます。

CEXとDEXの違い

CEXとはCentralized Exchangeの略で、中央集権取引所のことを言います。CEXではユーザーが取引に使う暗号通貨を母体となる会社が間に入って管理しています。日本の取引所やBinanceがCEXに該当します。

一方でDEXは先ほども言ったように分散型取引所のことを言い、間に入って取引を管理する会社がなくユーザー同士が繋がって取引が行われる取引所のことを言います。PancakeSwapなどがDEXに該当します。

その他CEXとDEXの違いについてわかりやすく表にまとめたので参考にしてみてください。

| ー | CEX | DEX | |

| カストディ(資産管理など) | 秘密鍵は取引所が管理する | 秘密鍵はユーザー自身が管理する | |

| 取引手数料 | 元から手数料が決められている(取引高の1%など) | 市場環境により変化する | |

| アカウント | 取引するには個人情報の提出が必要 | ウォレットを繋げばすぐに取引できる | |

| コンプライアンス | 規制当局に登録が義務付けられている | インターネットサービスという位置づけなので、現状ほとんどのDEXは法律的な立ち位置が曖昧 |

表からもわかるように「DEXは良くも悪くも自分次第」のようなところがり、万が一、ハッキングなどでトラブルがあった場合に、自分の元に流出した資金が戻ってくる保証はありません。

仮想通貨投資が全くの初めてという方は、いきなりDEXを利用するより、日本国内の仮想通貨取引所やCEXを利用して投資に慣れておくのも一つの方法です。

CEXとDEXの役割

CEXとDEXは、別々の形で今も進化しています。

CEXは、金融庁などの規制のもとに動いているので、利用者にとって安全で安心して使えるサービスを提供しなければいけません。なので「コンプライアンス(法令遵守)」「しっかりとしたセキュリティ体制の構築」「保証・保険制度」など、利用者が安心して使えるサービスやサポート体制を求められます。

一方でDEXは、KYC(本人確認)なしで利用することができる便利さや、ステーキングなどで得られる高いAPY(利息)の提供などが魅力的です。他にも、新しいサービスが次々と展開されていることや、CEXではまだ扱われていない新しいコインの取引ができるので、自由度が高いです。

このように、両者ともにメリットデメリットがそれぞれあるので、これを踏まえた上で自分に合った形で利用するといいかと思います。

DEXはCEXの敵?

現在DEXは急成長しており、これにより「CEXはDEXを毛嫌いしているんじゃないの?」と考える方もいると思います。

ですがそういったことはなく、今の日本ではCEXで法定通貨(円やドル)を暗号資産に交換して、交換したコインはDEXで運用するといった使い方が多いので、DEXで次々に生まれる新しいサービスへのアクセスがしやすいようにCEX側がサービスを改良し、利用者を増やしていこうという動きがあります。

なので、DEXを利用する人が増えていくことで、CEXはこれからも安心安全を前提にサービスを提供しつつ、DEXがより使いやすくなるようなルートを作っていくことができ、これによりCEXとDEXは役割がかぶることなくお互いにより多くの人に仮想通貨サービスを提供していくことができます。

CEXとDEXの未来

CEXとDEXは、どちらが良い・悪いという話ではなく、これからもお互いのメリットデメリットを補い合う形で進化していくと思います。

CEXは、DEXに比べると安心安全なので、これからも仮想通貨全体の認知や理解の普及が求められると思います。これに加えて金融庁などの規制当局との連携や、これから仮想通貨業界に参入してくる企業や非営利団体などと、どう事業展開していくかなのど課題があります。

一方DEXは、次々と新しいサービスが日々生まれているので、これからもさらに仮想通貨サービスの発展が求められていくと思います。今後の発展によって将来は、銀行口座ではなく暗号資産ウォレットを作るような時代が来るかもしれません。

DEX詳細:板方式とAMMの違い

続いて、板方式とAMMの違いについて解説します。板方式とAMMはどちらも「DEX」に分類されるので、どちらもユーザー同士が直接取引を行うのですが、特徴が少し違います。

「板方式」とは、市場に買い板と売り板がありマッチングした人だけが取引できるようになっている仕組みのことを言います。ただ、板が薄かったりするとマッチングできないケースがあります。ちなみに「板方式」「オーダーブック方式」「マッチング方式」という人もいます。

「AMM」とは「Automated market maker」の略で、自動マーケットメーカーとも言われ、自動でマッチングが行われながら市場が作られていきます。AMMでは「板方式の時のマッチングできない問題」が解消されています。

またAMMは2020年夏頃から注目され、DEX全体の取引高の90%を占めているといわれ、利用者数が急速に増えてきています。なので今回は、板方式についてはまたの機会に解説するとして、AMMについてより詳しく解説していきます。

AMMについて詳しく解説

AMM(Automated market maker、自動マーケットメーカー)についての解説をしていきます。

基本的にDeFiで有名になっているDEXのほとんどがこのAMM形式を採用しています。

AMMの仕組み

「中心で取引を管理する会社がないのに、どうやってAMM(DEX)は成り立っているのか?」疑問に思った人もいると思います。AMM(DEX)の仕組みを理解すると、AMM(DEX)のすごさや人気になる理由が理解できます。

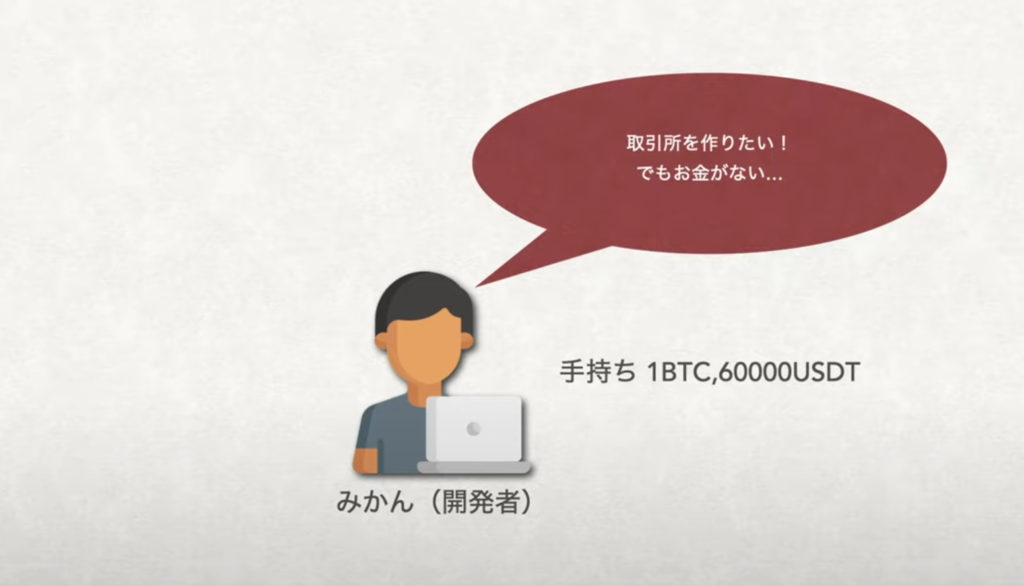

例えば私がAMM(DEX)を作りたかったとします。

手持ちは1BTCと60000USDTです。ですがこれだけでは取引所を作ることができません。

仮に、手持ちの1BTCと60000USDT (約1BTC分)で取引所を作ったとしても、ユーザーから「2BTCをUSDTにしたいです!」といわれて、2BTCを交換してしまうと自分のUSDTがなくなってしまいます。

対応するUSDTが不足することになれば「交換する資金がないので、すみません・・。」と断らざるを得なくなってしまいます。結果、全然トレードができない取引所になってしまいます。

取引ができない取引所では当然利用者は増えません。そうならないために開発者は「他のユーザーに交換できるプールを作ってもらおう!代わりに、手数料の一部を還元してあげよう!」という仕組みを作りました。

この仕組みで成り立っている取引所をAMM(DEX)と言います。分かりやすくその仕組みを図にまとめたので、図を元に解説していきます。↓

まず、ユーザから「流動性」というものを提供してもらいます。(BTCとETHのペアや、BTCとUSDTのペアなど)

そして、例えば左下の流動性提供者から「100BTC : 6,000,000USDT(約200BTC分)」を預ったとしたら、先ほどの「2BTCをUSDTに交換したいです!」と言ってきたユーザー(スーツの男性)はすぐにトレードができるようになります。

なので、開発者は全く資金がなくても他の人が提供してくれるので、自動で市場が出来上がり取引所が活発に回るようになります。

こう言った仕組みからも言えるように、AMMは開発者の元手資金がなくても成り立つことや、流動性を提供してくれたユーザーには一部が還元されること、さらに、トレードした際の手数料は開発者に入るので、取引所の運営資金として回せることができます。

こんな感じでAMM(DEX)はうまい具合に経済圏が回っています。

AMM(DEX)の可能性

AMM(DEX)はDeFi(ディーファイ)の一種です。DeFiとは分散型金融といい中央集権的な会社(仲介者)がいなくても、ユーザー同士が直接取引できる金融サービスのことを言います。

これまで金融取引といえば、お金を預けるにしろ借りるにしろ、銀行・保険会社・証券会社・CEXなどを間に挟み、仲介料や手数料を払って取引がされていました。

ですがこのDeFiサービスの登場で少なくとも仮想通貨は仲介者なしで金融取引が可能になりました。

そのため今後さらにDeFiが浸透していけば、ありとあらゆる金融サービス・金融取引が大きく変わるのではないかと期待されています。

AMM(DEX)はどんな人におすすめ?

DeFiは急激に人気が出ているので、現在たくさんのサービスが乱立しています。ブロックチェーンそのものの安全性は高いと言えますが、CEXに比べたらまだ脆弱です。

また、質の良いサービス・悪いサービスを見極める責任はユーザーにあります。

普段から、運営がやっているTelegramに参加したり、SNSで情報収集するなど、リスクを理解した上で利用することが大事です。

DEX(AMM)とイールドファーミングの関係性

AMMはイールドファーミングとの関係性が非常に強いので、イールドファーミングにも詳しくなっておきましょう!

※イールドファーミングとは自分が持っている仮想通貨をAMM(DEX)に預ける代わりに利息や手数料を受け取ることができる新しいサービスのことを言います。

大前提としてAMM(DEX)というのは流動性がないと取引ができない状態になります。

なので開発者としては「トレードをしてくれるユーザーよりも、まずは流動性を提供してくれるユーザーを増やしたい」と考えます。

そこで開発者は「流動性を提供してくれて、なおかつそれを資金ロックしてくれたユーザーには、独自トークンを渡します」という+αの報酬がもらえる仕組みを作ります。これをイールドファーミングといいます。

これにより流動性を作ることが可能になり、トレードしたいユーザーも利用できるようになります。

分かりやすく例を挙げると、AMMである「PancakeSwap」に流動性を提供してくれたユーザーにはPancakeSwapの独自トークンである「CAKE」が報酬として渡されます。

流動性提供者からしたら、自分の資金を預けるだけでトークンがもらえるのでお得です。

すると今度は「私もトークン(CAKE)が欲しい!」というユーザーが、どんどんファームに参加してきます。結果、流動性提供者も増えます。こうなることで何が起こるかというと

- 流動性が増える

- DEXとしての利便性が上がり利用者数が増える

- DEX・CAKEの価値が上がる

- DEXの取引手数料が増え、LPへの還元・CAKEのbuybackなどが行える

といったメリットが増えます。この一連の流れがイールドファーミングとの関係性になります。

トークン価格・流動性シェア・インパーマネントロスの解説

AMM・DeFiサービスを利用している方からの質問で、よくある質問や勘違いを3つまとめたので参考にしてみてください。

Q.LP(流動性トークン)の作成・解体にトークン価格は関係ない?

A.

LPを作成して解体すると途中でトークン価格が変わっていた場合は中のトークン比率が変わります。

トークンの比率が変わるということは、作成時よりもトークンが増えたり減ったりしているということです。

そのため、LP(流動性トークン)の作成に・解体にはトークン価格との関係性があります。

Q.価格の上がりやすさ下がりやすさに流動性は関係ある?

A.

流動性が少ないと価格変動が激しいため、価格が上がりやすくも下がりやすくもなります。

そのため流動性との関係はあるといえます。

Q.LPを組んだ後にトークン価格が上がると損をする?

A.

一部事実ではありますが、元本割れしているわけではないです。トークン価格が上がると基本的に利益は出ます。

ただ、インパーマネントロスと言ってLPを組まずに所持していた場合の方が利益が出ていることがあり、損をしているという見解になります。

インパーマネントロスについては他の記事やYoutube動画で解説しているので、そちらを参考にしてください。

インパーマネントロス(変動損失)の補足

インパーマネントロスはLPのどちらかのトークン価格が上下した場合に発生します。これは画像のようにシミュレーションが可能です。

片方のトークンが4倍になるケースを想定すると計算しやすいので、実際にやってみることをおすすめします。

上の例では、BTCが50,000USDT→200,000USDTになった場合、インパーマネントロス(変動損失)は50,000USDT分になります。

DEXのまとめ

- 取引所の分類は大きく分けて「CEX」と「DEX」の2つがある

- DEXは分散型取引所といい「板方式」と「AMM」に分けられる

- DEX全体の取引高の90%はAMM

- AMMの利用者数が増えればトークン価格が上がる

- DeFiサービスを利用する人はDeBankもおすすめ

DEX及びDeFiは、資金力がなくてもアイディアと技術力があればプロジェクトを立ち上げて動かすことができる為、開発者からすると革命的と言えると思います。

また今回は、DEXのAMMという分野で展開されているイールドファーミングについても図を交え解説しました。

流動性プールが拡大すると、DEXの利用者が増え独自トークンの価値は上がります。そのため、DEX(特にAMM)を利用した運用は重要な戦略になるかと思います。

ただ、CEXと違い非中央集権型の為、リスク管理をしながら知識を持った上で取り組む事をおすすめします。

最後まで読んでいただきありがとうございました。